書面添付制度を有効活用し、明確な料金体系が特徴の税理士事務所です。

〒606-0807 京都府京都市左京区下鴨泉川町53番地26 プティメゾン下鴨105号室

受付時間 | 9:00~17:00(土・日・祝日を除く) |

|---|

アクセス | 京阪出町柳駅から徒歩10分 市バス新葵橋から徒歩10分 |

|---|

所属団体 | 近畿税理士会 左京支部 |

|---|

登録番号 | 第121527号 |

|---|

京都市左京区で確定申告・記帳代行なら

中村隆税理士事務所

京都市左京区で確定申告・記帳代行なら中村隆税理士事務所へ。

記帳代行から確定申告までを明確な料金体系と安心価格でサポートする税理士事務所です。

当事務所の特長は、書面添付制度(税理士法第33条の2に規定する書面添付制度と税理士法第35条に規定する意見聴取制度を総称

したもの)を有効活用していることです。当該制度は納税者様及び作成税理士の両者にとって大変有益な制度になっています。

丁寧で素早いご対応を心掛けています。税理士の変更をお考えの方は、顧問契約又は年一決算申告についてご相談ください。

お問合せお待ちいたしております。

当事務所が選ばれる理由

明確な料金体系

必要なサービスのみを選択して料金を設定いただけます。不必要なサービスを省くことで料金を抑えることが可能です。業務範囲と料金を明確にしています。例えば、記帳代行から確定申告まで年間25万円前後の格安料金でご依頼いただけます。

記帳代行から申告書作成まで税理士が全て担当いたします

記帳代行から所得税申告書・法人税申告書・消費税申告書の作成まで全て税理士が担当させていただきます。また、そのことが税理士法第33条の2に規定する書面の有効活用にもなり、より良い決算書・申告書の作成に繋がるものであると考えています。

申告書の作成のみのスポット業務もお引き受けいたします

会計ソフトなどで総勘定元帳まで作成されている納税者様は、スポット業務を活用されることで税理士報酬を大幅に抑えていただくことが可能です。一定の税務リスクをご理解いただいた上で、ぜひ当事務所の年一決算の確定申告のサービスをご利用ください。

売上高に比例して

決算申告料を決めていない

売上高に比例して決算申告料を請求することはありません。当事務所料金表に記載した決算申告料のみの発生になりますので安心してご利用いただけます。また、一定の適用要件はありますが、租税特別措置法などの優遇規定も積極的に活用しています。

節税対策のご提案

民間の生命保険などを活用するのも効果的ですが、当事務所では小規模企業共済、倒産防止共済、中小企業退職金共済などの基本的で効果のある節税商品をご提案しています。また、租税特別措置法の税額控除などの優遇規定も積極的に活用しています。

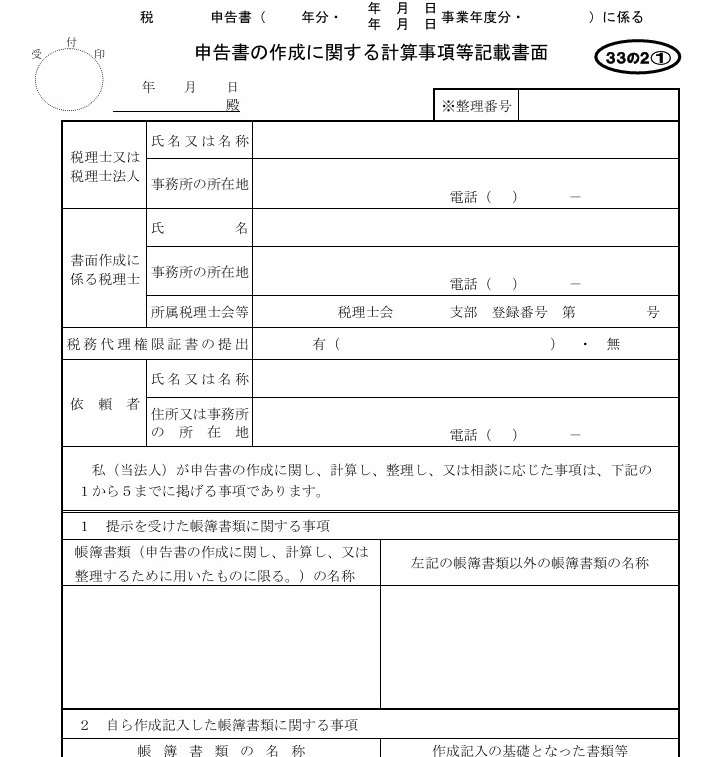

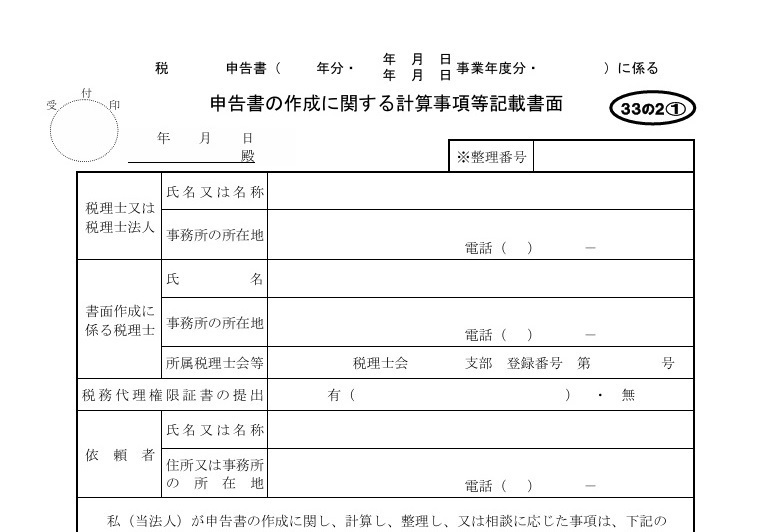

税理士法第33条の2に規定する書面を有効活用します

税務調査の省略を目的とした書類ではありません。事前通知前の意見聴取の段階での自主的な修正申告は加算税の対象にならないなど、納税者様には様々な特典があります。当事務所ではより良い決算書と確定申告書を作成するために当該制度を活用しています。

サービス内容のご案内

所得税、法人税、消費税などの確定申告書の作業をサポートいたします。税理士報酬を安く抑えたい方にお勧めです。また、自計化されていれば申告書の作成のみの料金になるためお得なサービスになっています。

| 法人税申告書作成 | 79,200円(税込) |

|---|

業務内容とサービス内容を変更しないで料金を下げたい方にお勧めです。記帳代行から確定申告までの一連の税務手続きが全て完了するサービスになります。特徴としましては、10人まで年末調整が含まれています。

| 法人年間料金 | 264,000円(税込) |

|---|

書面添付制度は、税理士法第33条の2に規定する書面添付制度と税理士法第35条に規定する意見聴取制度を総称したものです。課税庁側と税理士会が推奨している制度です。添付率はまだ低いですが非常に有用な制度です。

| 33条の2の書面作成 | 料金は不要です。 |

|---|

月100仕訳までは月額6,000円にて記帳代行をサポートいたします。自計化をされていない納税者様にお勧めです。基本的には簿記、会計ソフトの知識は必要はありませんが、一定の帳簿書類の作成のみでご依頼可能です。

| 月100仕訳まで | 月額6,600円(税込) |

|---|

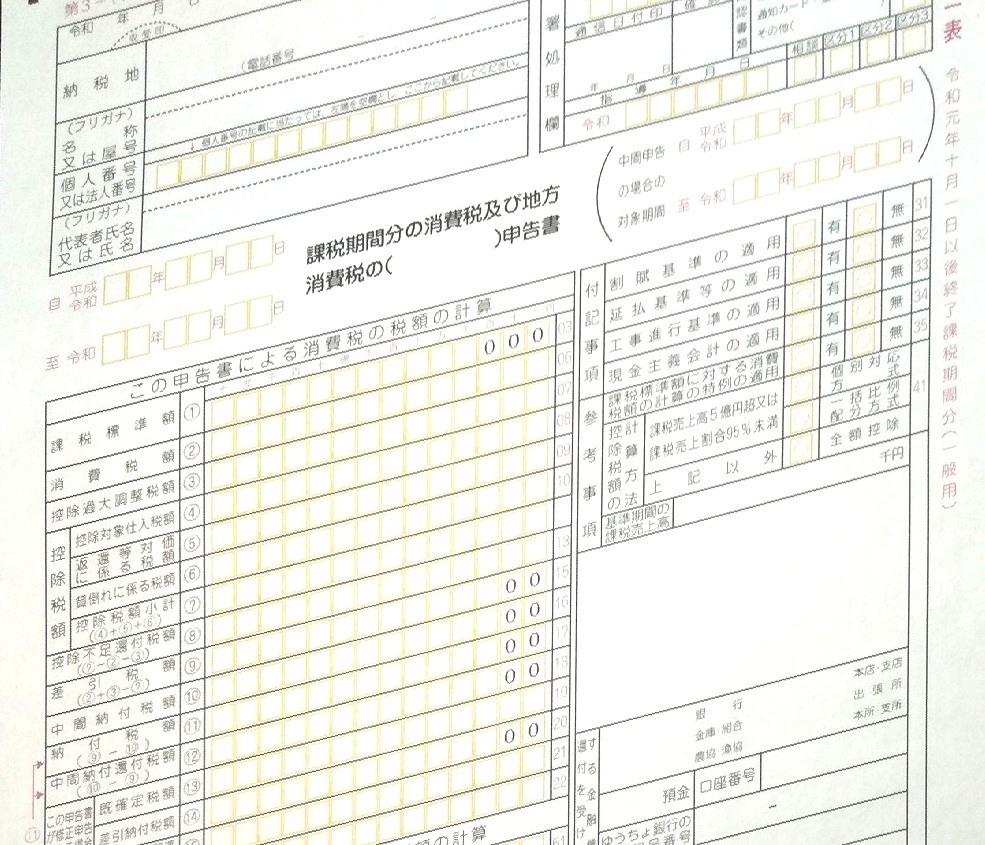

設備投資や輸出取引などに係る消費税の還付申告についてサポートいたします。消費税の還付申告のポイントは、消費税の各種届出書の提出時期と課税仕入れ等(設備投資など)を行った時期になります。

| 成功報酬型 | お問い合わせください |

|---|

組織再編成は合併、分割、現物出資、株式交換、株式移転、現物分配をいいます。また、税制適格に該当した場合には、資産等を帳簿価額により引き継ぎ、株式等の譲渡損益を認識しないなど課税の繰延が行われます。節税対策としても有効活用ができます。

| 申告書作成報酬 | お問い合わせください |

|---|

給与計算に関連する徴収高計算書の作成(ダイレクト納付)、年末調整、法定調書合計表の作成及び電子申告、給与支払報告書の作成及び電子申告の全ての税務手続きが完結するサービスになります。(月10人まで)

| オプションの場合 | 月額6,600円(税込) |

|---|

確定申告書を提出した後で、所得金額等の計算などが正しく行われていなかった場合に行う訂正の申告になります。過去に提出した確定申告書の診断からご依頼していただくことが可能です。

| 更正の請求・修正申告 | 22,000円(税込)~ |

|---|

令和5年度税制改正による適格請求書等保存方式(いわゆるインボイス制度)の見直しとして、小規模事業者に係る税額控除に関する経過措置(2割特例)や一定規模以下の事業者に対する事務負担の軽減措置(少額特例)などが改正されました。

顧問契約を締結させていただいている納税者様限定ですが、業績悪化の場合の仮決算による中間申告・予定納税額の減額承認申請を無償にて対応いたします。また、納税の猶予関係の申請も無償にて対応いたします。

| 法人の仮決算など | 料金は不要です。 |

|---|

相続税対策から相続税の申告までをサポートいたします。相続税は他の税目と同じで事前対策を行うことで将来の納税額が大きく変動します。また、相続が「争続」とならないためにも事前に準備することが必要です。

| 相続税の申告など | お問い合わせください |

|---|

決算額を基に様々な経営分析表をグラフやチャート形式で提供します。また、中小企業実体基本調査の数値と比較することで、今後の経営課題などの判断資料として有効に活用することができます。

| 経営分析表作成報酬 | お問い合わせください |

|---|

当事務所のお勧めサービス

法人契約の場合は月々22,000円(税込)で記帳代行から確定申告までが完結します

月々22,000円(税込)で以下のサービスが全て含まれていて、基本的には追加料金は一切必要ありません。なお、追加料金が必要な場合は、「1.給与計算業務(社会保険の算定基礎届及び労働保険の年度更新を含みます。)が必要な場合」「2.年末調整の対象となる従業員の人数が10人を越える場合」「3.記帳代行の仕訳数が月100仕訳を越える場合」になります。なお、事業年度開始日から六ヶ月を経過している場合には、当該サービスのご提供は行っていません。

- 顧問契約(1.~5.のサービスを含みます。)

- 税務相談・節税対策

- 年末調整(10人まで)

- 法定調書合計表、給与支払報告書

- 償却資産税の申告書作成

- 税務調査があった場合の立会料(修正申告は別料金です。)

- 記帳代行(月100仕訳まで)

- 決算処理及び決算書作成(勘定科目内訳書、法人事業概況書を含みます。)

- 法人税申告書作成(申告に必要な届出書などを含みます。)

- 消費税申告書作成(申告に必要な届出書などを含みます。)

お客さまに最適なご提案をします

中村隆税理士事務所のホームページをご覧いただき、誠にありがとうございます。税理士の中村隆(なかむらたかし)です。

京都市左京区で確定申告・記帳代行なら中村隆税理士事務所へ。

記帳代行から確定申告までを明確な料金体系と安心価格でサポートする税理士事務所です。得意分野は所得税と法人税と消費税の課税関係の繋がりを活用した節税対策になります。

記帳代行から依頼をして安く抑えたい、決算申告のみ依頼をして安く抑えたいなど納税者様のご希望に合ったサービスをご提供しています。当事務所の特徴は書面添付制度(税理士法第33条の2に規定する書面添付制度と税理士法第35条に規定する意見聴取制度を総称したものです。)を有効に活用していることです。納税者様と作成税理士にそれぞれメリットが存在し、税理士法改正を重ねて非常に有用な制度になっています。税理士会と課税庁が推奨している制度になっています。

ご相談、お見積もりは無料ですので、お気軽にお問い合わせください。

事務所理念

より適切な判断資料の提示を行い

経営の判断資料としていただき

事業の発展に貢献することです。

事務所ビジョン

書面添付制度をより多くの方に知っていただき

納税者様が各機関からの信頼を得ていただくことです。

税理士法第33条の2に規定する書面の添付推移率(中村隆税理士事務所の実績値)

書面添付制度とは

書面添付制度とは、税理士法第33条の2に規定する書面添付制度と税理士法第35条に規定する意見聴取制度を総称したものです。

事前通知前の意見聴取制度では、税理士法第30条に規定する税務代理権限証書と税理士法第33条の2に規定する書面を添付した申告書を提出した二つの要件を満たした場合、税務調査の通知前に、税務代理権限証書を提出した税理士に添付書面に記載された内容に関して意見を述べる機会を与えなければならないことになっています。なお、無予告調査は対象外とされています。

この書面添付制度は添付書面の作成税理士にとっては、とにかく作成に時間がかかるので余り特典はありませんが、納税者様には多くの特典があります。代表的な特典の例は以下の通りです。

- 税務調査の短縮又は省略に繋がる可能性があり、納税者様の負担軽減が期待できます。

- 事前通知前の意見聴取の段階での自主的な修正申告は加算税の対象になりません。ただし、意見聴取は添付書面に記載された事項のみで、かつ、特定の納税義務者の課税標準等又は税額等を認定する目的で行う行為でないことから、意見聴取の段階で修正申告書を提出するには、納税者様と添付書面作成税理士との信頼関係がないとほぼ無理であると考えています。

- 決算申告書の信頼性が向上し、各機関からの信頼を得られる可能性があります。

また、令和4年税理士法改正により、令和6年4月1日以降提出分から同法第33条の2に規定する書面の名称の変更、記載事項の一部改正、資産税や贈与税の申告時に用いられる書面の様式が新設され、より有益な制度になりました。

事務所概要

| 事務所名 | 中村隆税理士事務所 |

|---|---|

| 所在地 | 〒606-0807 京都市左京区下鴨泉川町53番地26 プティメゾン下鴨105号室 |

| 電話番号 | 075-748-1008 |

| 所属団体 | 近畿税理士会 左京支部 |

| 税理士登録番号 | 第121527号 |

| 税理士試験合格年月日 | 平成21年12月11日(合格科目:簿記論、財務諸表論、所得税法、法人税法、消費税法) |

| 税理士登録年月日 | 平成24年7月25日 |

| 開業年月日 | 平成26年10月2日(京都市左京区で開業) |

| 対応会計ソフト | MJS、弥生会計、freee |

| 給与、税務、電子申告 | MJS(NX-Pro) |

| ダイレクト納付対応 | e-Tax(国税)、eLTAX(地方税(特別徴収住民税を含む。)) |

| 書面添付制度対応 | 書面添付制度を有効活用しています。税理士会と課税庁が推奨している制度です。 |

| 納税資金対策対応 | 事業資金の有効活用のため、仮決算による中間申告を積極的に提案しています。 |

| 得意分野 | 所得税と法人税と消費税の課税関係の繋がりを活用した節税対策 |

| 適格請求書発行事業者登録番号 | T9810643716299 |

事務所沿革

| 平成21年12月 | 税理士試験合格(合格科目:簿記論、財務諸表論、所得税法、法人税法、消費税法) |

|---|---|

| 平成24年7月 | 税理士登録(登録番号:第121527号) |

| 平成26年10月 | 京都市左京区にて開業 |

| 令和2年10月 | 経営革新等支援機関登録 |

おすすめコンテンツ

お問合せからサービスご利用の流れについて、わかりやすくご紹介します。

業務内容を余り変更せずに税理士報酬をを安く抑えたい納税者様は、ぜひご一読ください。

基本的な税金の考え方、税制改正及び今後の動向などを記載しています。

過年度の申告がお済でない納税者様は、期限後申告になった場合のデメリットを確認してください。

お客さまから寄せられる、よくあるご質問とその答えをご紹介します。ぜひご一読ください。

青色申告以外の納税者様は、青色申告に変更した場合の節税効果などについて確認してください。

令和7年度税制改正による所得税の基礎控除の見直し等について(国税庁ホームページより)

所得税の「基礎控除」「給与所得控除」の見直し、「特定親族特別控除」ご創設されました。令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。なお、令和7年11月までの給与及び公的年金等の源泉徴収事務には変更はありません。

【基礎控除額の見直し】

基礎控除額が48万円から58万円になります。

また、令和7年分及び令和8年分に限り合計所得金額の区分に応じ、下記の基礎控除額が加算されます。

| 合計所得金額 | 基礎控除加算額 |

|---|---|

| 合計所得金額132万円以下 | 37万円加算(基礎控除額の合計額95万円) |

| 合計所得金額132万円超 336万円以下 | 30万円加算(基礎控除額の合計額88万円) |

| 合計所得金額336万円超 489万円以下 | 10万円加算(基礎控除額の合計額68万円) |

| 合計所得金額489万円超 665万円以下 | 5万円加算(基礎控除額の合計額63万円) |

| 合計所得金額665万円超 2,350万円以下 | 加算なし(基礎控除額の合計額58万円) |

【給与所得控除額の見直し】

給与所得控除額の最低保障額が55万円から65万円になります。

【特定親族特別控除の創設】

居住者が特定親族(居住者と生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者及び白色事業専従者を除く。)で合計所得金額が58万円超123万円以下の人。)を有する場合には、その居住者の総所得金額等から、その特定親族1人につき、その特定親族の合計所得金額に応じて最高63万円を控除する特定親族特別控除が創設されました。

また、令和8年1月以降に支払う給与及び公的年金等について、下記の場合に特定親族特別控除が各月の源泉徴収の際に適用されることになりました。

| 給与 | 親族の合計所得金額が58万円超100万円以下である場合 | |

|---|---|---|

| 公的年金等 | 親族の合計所得金額が58万円超85万円以下である場合 |

【扶養親族等の所得要件の改正】

基礎控除の改正に伴い、下記の通り、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

また、給与所得控除の改正に伴い、家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保証額が55万円から65万円になりました。

| 扶養親族及び同一生計配偶者の合計所得金額の要件 | 58万円以下(改正前は48万円以下) | |

|---|---|---|

| ひとり親の生計を一にする子の総所得金額等のの合計額の要件 | 58万円以下(改正前は48万円以下) | |

| 勤労学生の合計所得金額の要件 | 85万円以下(改正前は75万円以下) |

新着情報・お知らせ

| 2025/9/1 | 令和7年9月末日でふるさと納税に係るポイント還元が廃止されることになります。駆け込みでふるさと納税をされる方の増加が見込まれれますが、限度額を超えて寄付される場合は要注意です。いわゆる年収の壁の関係で令和7年より基礎控除額などが変更されます。ふるさと納税の限度額計算にも影響しますので、令和6年の限度額実績値で行うと限度額を超える可能性が生じます。ポイント付与制度は無視して冷静な判断を行いましょう。 |

|---|

| 2024/12/7 | 令和7年1月から申告書等の控えに収受日付印の押なつを行わないこととされています。電子申告以外で申告書等を提出される場合は、提出日などの記録を行うなど十分にご注意ください。詳細については国税庁ホームページでご確認ください。 |

|---|

| 2024/6/20 | 令和6年の所得税の予定納税額の納付は、振替納税をご利用の方は、第1期分は令和6年9月30日、第2期分は令和6年12月2日に振替納税になります。また、振替納税を利用されていない方は、第1期分が令和6年7月1日から同年9月30日まで、第2期分が令和6年11月1日から同年12月2日までの間に納付していただくことになります。詳細については国税庁ホームページでご確認ください。 |

|---|

| 2024/5/31 | 令和6年度税制改正により、令和6年分の所得税について定額による所得税額の特別控除が実施されます。給与所得者については、令和6年6月1日以後最初に支払われる給与等(賞与を含む。)につき源泉徴収をされるべき所得税及び復興特別所得税の額に相当する金額が控除されることになります。公的年金等受給者及び事業所得者等については国税庁ホームページでご確認ください。 |

|---|

| 2023/10/1 | 令和5年10月1日に適格請求書発行事業者に登録されました。登録番号:T9810643716299 |

|---|

| 2022/12/19 | 令和4年12月16日に令和5年度税制改正大綱が取りまとめられました。インボイス制度については以前ニュースで取り上げられた軽減措置案などもまとめられています。インボイス制度の見直し点は、①適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置、②一定規模の事業者が行う1万円未満の課税仕入に係る仕入税額控除、③1万円未満の返還等に係る適格返還請求書の交付義務の免除、④その他適格請求書発行事業者登録制度についての見直しです。詳しくは令和4年12月16日の令和5年度税制改正大綱をご確認ください。 |

|---|

| 2022/10/10 | 副業収入300万円以下の取り扱いについて、国税庁は令和4年10月7日に修正案を示しました。従前に示したいわゆる300万円基準を大幅に修正し、一定の帳簿書類を保存していること、その他一定の要件に該当すれば事業所得にできる旨の内容に修正されています。詳しくは国税庁のホームページなどで内容をご確認ください。 |

|---|